Après un premier article présentant les nouvelles technologies que l’on trouve dans la lutte contre la fraude, ce deuxième article présente comment intégrer ces technologies au mieux.

Le dilemme de l’évolution des dispositifs antifraude : quels leviers pour intégrer ces technologies ?

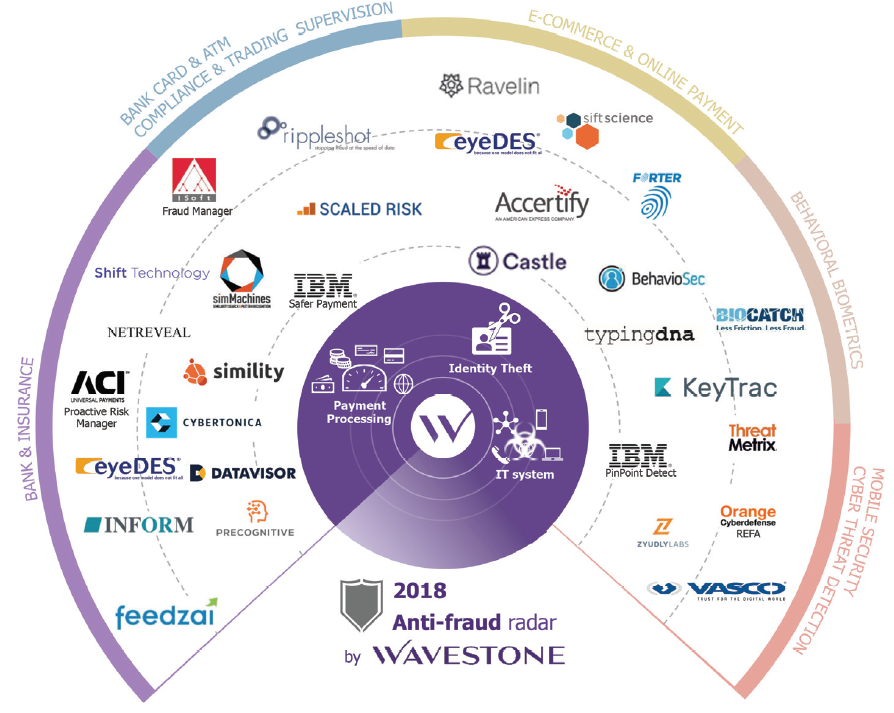

Faisant écho à ces problématiques, l’écosystème des éditeurs s’est organisé pour proposer des solutions antifraude s’appuyant sur ces technologies. Ainsi éditeurs et start-ups se sont très largement développés, partout dans le monde (plus de 150 fournisseurs ont été recensés au sein du radar « Antifraude » Wavestone). Le besoin de lutte antifraude a en effet par nature une dimension internationale, notamment dans la protection des flux monétaires qui sont rarement limités à un seul pays.

Figure 2 :Exemple du radar des éditeurs antifraude Wavestone (extrait non exhaustif)

Même si la lutte contre la fraude apparait comme un use case de choix pour démontrer le ROI du Machine Learning (réduction du nombre de fraudes, automatisation de la détection…) et au-delà du choix de la stratégie d’outillage de lutte contre la fraude au regard de la maturité du marché, les questions à se poser doivent rester celles d’une solution SI « standard » (exploitation, maintenance, évolutivité…).

Si les coûts d’infrastructures nécessaires à la mise en place d’outils basés sur le Machine Learning et le big data ne sont pas négligeables, ils permettent de créer un environnement favorable à l’exploitation de la richesse des données pour divers usages (maintenance prédictive des serveurs, connaissance client, etc.) en gardant à l’esprit les garde-fous mis en place par le RGPD.

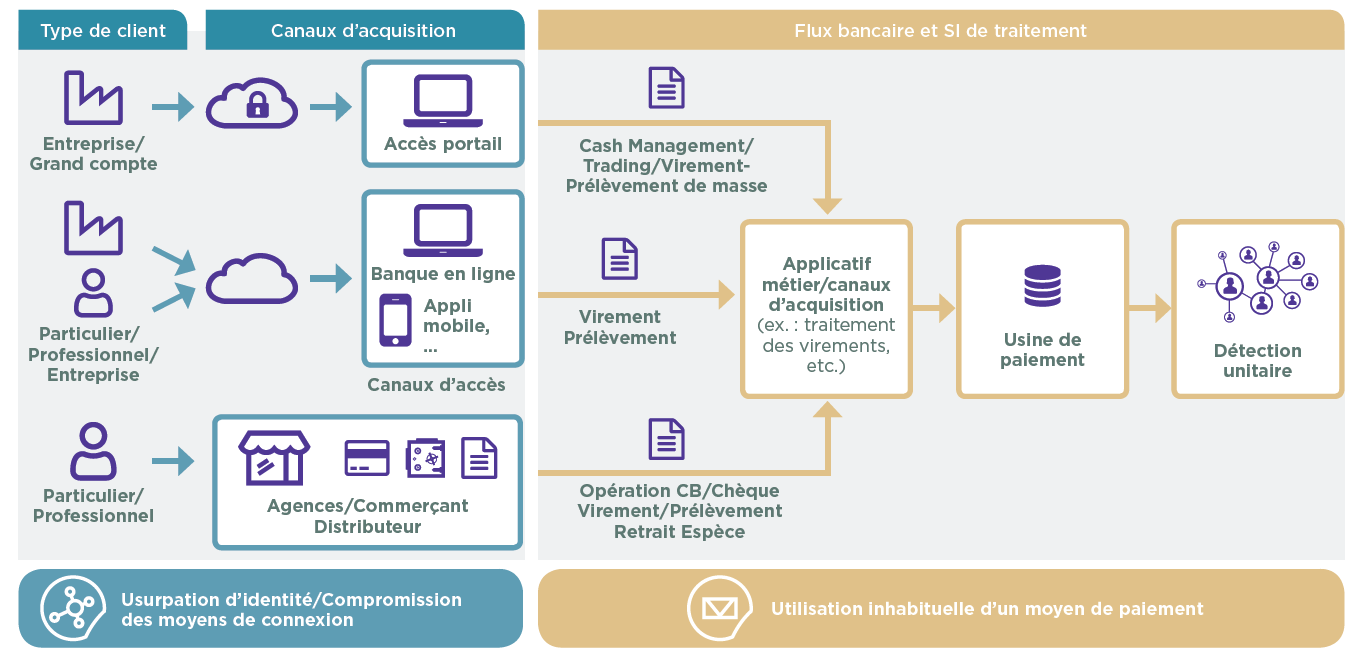

Figure 3 : Où peut-on agir avec le Machine Learning : exemple d’une banque

Une nouvelle cible à atteindre : une approche “sans couture” technologique et métier

Face aux nouveaux enjeux et l’apport des technologies émergentes, une nouvelle stratégie antifraude doit être désormais définie.

La mise en place d’un dispositif de détection globale de confiance qui devra respecter 5 grands principes.

- L’efficience et l’automatisation : il bénéficiera d’une détection à plusieurs critères (moteur de règles et Machine Learning) et d’une efficacité opérationnelle optimisée par l’automatisation de mesures allant de l’augmentation du niveau d’authentification demandé au gel d’un virement.

- L’évolutivité et l’omnicanal : il intègrera plusieurs périmètres dans la détection avec une logique « sans couture » entre le monde cyber et le monde « hors cyber » et sera conçu pour permettre l’intégration de nouvelles données disponibles (ex : données de biométrie comportementale).

- La visibilité et l’exploitabilité : il fournira la visibilité (reporting) et l’explication des résultats de détection, aux équipes antifraude, aux clients et également aux régulateurs.

- La conformité et la sécurisation : il respectera les obligations en matière de détection ainsi que les réglementations (RGPD), et traitera les risques inhérents au Machine Learning (tentatives de poisoning, compréhension par l’attaquant du modèle…).

- La gouvernance transverse cybersécurité et métier : une collaboration étroite des équipes de détection de menaces cyber et métier antifraude, dépassant les silos encore trop présents, permettra une réponse globale avec une vision 360 des menaces et fera le meilleur usage des données disponibles.

Pour bénéficier de tous les atouts apportés par cette nouvelle stratégie de détection, il conviendra également de ne pas négliger les systèmes d’investigation et de réaction.

Une décentralisation partielle de la lutte contre la fraude, impliquant les conseiller bancaires, permettra une plus grande capacité d’investigation. Ayant la connaissance la plus fine de leurs clients, ces derniers représentent un atout dans le processus d’investigation.

De plus, la biométrie comportementale et le machine learning permettent de fournir une meilleure visibilité sur le niveau de confiance qu’on peut accorder à l’utilisateur. Une fois le niveau de confiance défini, il est donc possible d’adapter les niveaux d’authentification demandés en conséquence. Une contribution adaptée et graduée de l’utilisateur permettra ainsi de réduire le nombre d’alertes émises.

La mise en place d’une nouvelle cible antifraude n’est pas seulement pour assurer une réponse adaptée à un changement de contexte mais aussi pour anticiper une vague de fond qui s’amorce aujourd’hui. La détection de fraudes deviendra à l’avenir de plus en plus complexe compte tenu d’une digitalisation qui va continuer à s’accélérer, en particulier sur les moyens de paiement. L’émergence de nouveaux acteurs, comme les Fintechs, et la désintermédiation grandissante des banques vont notamment entraîner un appauvrissement de la donnée disponible. Les dispositifs antifraude sont donc voués à évoluer en profondeur afin de garder et développer leur efficacité.